Se você está buscando rentabilidade e proteção para o seu patrimônio, preste muita atenção. O mercado está se movendo, e quem não se posicionar da forma certa vai deixar dinheiro na mesa.

Estamos vivenciando um momento crucial. Os ventos estão mudando na economia brasileira, e a protagonista dessa virada é a inflação em busca da sua meta. Não é especulação, é um fato. O Banco Central tem sinalizado e entregado: nossa inflação vem caindo desde abril de 2025, e o IPCA acumulado em 12 meses está em 5,17%.

O mercado, pelo Boletim Focus, reconhece o esforço do BACEN e reforça a sua projeção de baixa para a inflação dos próximos anos.

Por que isso importa? Porque a sua decisão de investimento hoje — entre um ativo atrelado ao IPCA e um prefixado — pode definir se você vai surfar essa onda de lucros ou ficar para trás. É a hora de decidir quem vai ditar o jogo: você ou o mercado.

Sumário

ToggleEntenda a lógica de títulos atrelados ao IPCA e prefixados

Para dominar o jogo, você precisa conhecer suas ferramentas. Vamos desmistificar o IPCA e o prefixado. Assista ao vídeo completo com Danilo Freire, assesso de investimentos do Daycoval:

Investimentos atrelados ao IPCA

Pense neles como seu escudo contra a inflação. Eles oferecem uma rentabilidade que é a variação do IPCA acrescida de uma taxa fixa. Ou seja, você sempre terá um ganho real, acima da inflação.

- Exemplos Práticos: Estamos falando de Tesouro IPCA+, sim, mas também temos outras oportunidades na renda fixa, como CDBs indexados ao IPCA, debêntures de empresas sólidas e até CRIs/CRAs atrelados à inflação.

- Vantagens: A principal vantagem é a proteção total contra a inflação. Seu poder de compra estará sempre garantido, não importa o que aconteça com os preços. É o investimento ideal para quem busca segurança do patrimônio no longo prazo.

- Desvantagens: Em um cenário de deflação ou inflação muito baixa, a parcela do IPCA na sua rentabilidade diminui. Isso significa que o retorno total pode ser menos robusto que outras opções. Outra desvantagem está nas oscilações dos preços do título durante seu prazo. Para títulos com vencimentos mais longos, essa oscilação é maior.

Investimentos prefixados

Os prefixados são aqueles que entregam uma taxa de juros fixa, definida no exato momento da aplicação. Você sabe exatamente quanto vai receber no vencimento.

- Exemplos Práticos: Assim como nos títulos atrelados à inflação, temos o Tesouro Prefixado, CDBs prefixados e debêntures/CRI/CRAs prefixados de grandes corporações.

- Vantagens: A grande vantagem dos prefixados é a previsibilidade de retorno, que é uma vantagem significativa em um cenário de queda da inflação. Ao travar uma taxa fixa alta, seu ganho real pode superar em muito a inflação. Uma conta rápida: imagine que você tenha um título prefixado de 12% ao ano e a inflação está 5%. Você tem um ganho de 7% acima da inflação, o que é historicamente muito bom.

- Desvantagens: Se a inflação subir inesperadamente, sua taxa fixa pode não ser suficiente para cobrir a alta dos preços, levando a uma perda de poder de compra. Além disso, como os títulos de longo prazo atrelados à inflação, eles podem oscilar bastante ao longo do tempo.

Análise de eventos passados relacionados à inflação

Com a inflação caindo, a balança se move. A grande pergunta é: o que será mais lucrativo agora? Antes de responder, vamos analisar um pouco da história.

A chave do negócio na renda fixa é identificar o momento de entrada. Saber o momento certo pode oferecer a possibilidade de sair antes do vencimento e colocar dinheiro no bolso.

Vamos analisar o período de outubro de 2015 a novembro de 2017, quando tivemos um período de queda da inflação e, por consequência, da taxa Selic.

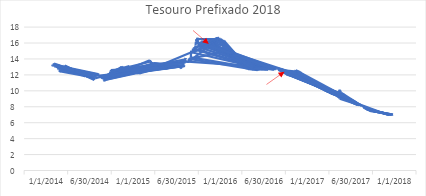

O que aconteceu com os títulos nesse período? Vamos pegar dois exemplos: o Tesouro IPCA+ 2035 e o Tesouro Prefixado 2018.

Note que, em outubro de 2015, o Tesouro IPCA+ 2035 estava sendo negociado na casa de IPCA + 8%. Quem comprou esse título teve duas opções: ou vendeu antes do vencimento com lucro, ou vai carregar essa excelente taxa de IPCA + 8,00% ao ano até 2035.

O mesmo ocorreu com os títulos prefixados. Investidores que viram a oportunidade compraram o Tesouro Prefixado 2018 quando estava sendo negociado perto de 16% ao ano em dezembro de 2015. A lógica é a mesma: ou venderam antes do vencimento com lucro, ou carregaram a taxa de 16% até o vencimento em 2018.

Como dizia Mark Twain, “A história não se repete, mas rima”. Além do que o mercado prevê, temos que olhar como ele se comportou no passado. Olhando novamente o gráfico do Tesouro IPCA+ 2035, a última vez que tivemos taxas nessa magnitude foi em janeiro de 2016. O mercado hoje ainda oferece uma boa janela de entrada.

Conclusão: a estratégia vencedora

Em resumo, para você que quer investir bem e aproveitar os cenários econômicos:

Com a inflação em queda, o prefixado pode oferecer lucros atrativos devido à valorização dos títulos pela marcação a mercado, especialmente se você travar uma taxa boa.

Contudo, o IPCA continua sendo indispensável para proteger seu dinheiro a longo prazo, garantindo que seu poder de compra nunca seja corroído pela inflação.

Então, qual é a estratégia vencedora? É ter os dois indexadores na sua carteira. Uma parcela em IPCA para segurança e proteção de longo prazo, e outra em prefixados para buscar oportunidades de rentabilidade extra no curto e médio prazo, alinhando-se aos seus objetivos e tolerância ao risco.

Evitar a “aposta” em um único tipo de produto é a chave para uma carteira mais resiliente e rentável no longo prazo.

Pronto para posicionar sua carteira e aproveitar as oportunidades do mercado de renda fixa?

Abra sua conta no Daycoval e comece a investir hoje mesmo. Nossos especialistas estão prontos para ajudar você a encontrar os melhores produtos para seus objetivos.

Disclaimer:

Este material foi elaborado pelo Banco Daycoval S.A (“Daycoval”). As informações deste material são apenas informativas e não constituem solicitação, oferta ou recomendação de compra ou venda de ativos financeiros. Antes de qualquer decisão de investimento, os clientes deverão realizar o processo de suitability e confirmar se o produto apresentado é indicado para o seu perfil de investidor. Para fins de verificação da adequação do perfil do investidor aos produtos de investimento oferecidos, é utilizado a metodologia de adequação por produto, nos termos das Regras e Procedimentos do Código ANBIMA de Distribuição de Produtos de Investimento. As informações presentes neste material são baseadas em simulações e os resultados reais poderão ser significativamente diferentes. Os desempenhos anteriores não são necessariamente indicativos de resultados futuros. Os CDBs contam com garantia do fundo garantidor de créditos – FGC, que têm um limite de R$ 250 mil por CPF ou CNPJ em cada instituição, e um teto de R$ 1 milhão a cada 4 anos. Para mais informações, visite o site do FGC: www.fgc.org.br. Investimentos em crédito privado apresentam baixa liquidez e podem não contar com um mercado secundário ativo e em caso de venda antecipada o preço de negociação pode oscilar significativamente, dependendo das condições de mercado e da avaliação dos ativos. Investimentos em Tesouro Direto atrelados aos índices de inflação e prefixado podem acarretar em perda no valor aplicado quando da venda antes do vencimento no mercado secundário, devido a marcação a mercado. Os produtos apresentados neste relatório podem não ser adequados para todos os clientes. O Banco Daycoval não se responsabiliza por decisões de investimento tomadas com base neste material, nem por prejuízos decorrentes de seu uso.

A Ouvidoria do Banco Daycoval tem como objetivo atuar de forma independente e imparcial na mediação entre o Banco Daycoval, os clientes e os usuários de seus produtos e serviços e pode ser contatada por meio do telefone: Central de Atendimento 0800 777 0900 ou SAC 0800 775 0500 a disposição nos dias úteis, no horário das 9h às 18h.