Se você está em dúvida sobre investir em Fundos Imobiliários, existem diversos pontos importantes que devem ser analisados antes de tomar uma decisão.

Um deles é qual tipo de FII é mais indicado para o momento, FII de Tijolo ou de Papel.

Neste artigo, Diogo da Silva, analista de investimentos do Banco Daycoval, apresenta uma análise completa sobre o cenário macroeconômico atual e os investimentos em Fundos Imobiliários, especialmente em FIIs de Papel. Boa leitura!

Os Fundos Imobiliários tiveram um mês de abril desafiador. O IFIX, principal índice de fundos imobiliários da B3, terminou o mês em queda de 0,779% aos 3.381,79 pontos, interrompendo uma sequência de cinco meses seguidos de valorização.

Fatores como a incerteza quanto ao início do ciclo de cortes de juros pelo FED (Banco Central norte-americano) e as preocupações com o quadro fiscal no Brasil foram determinantes para o desempenho do índice.

No entanto, maio trouxe mudanças significativas, como a melhora no cenário externo, com dados econômicos otimistas nos EUA, a recuperação da China, a temporada de balanços do 1º trimestre com resultados acima do esperado e o corte da Selic, que agora está em 10,50% ao ano.

Tais mudanças ocasionaram um movimento de reprecificação dos ativos e abriram uma janela de oportunidade para investidores que buscam rentabilidade e segurança por meio de FIIs.

Como o cenário ainda exige cautela, este momento pode ser ideal para realizar aportes em fundos de perfil mais conservador, como os Fundos de Papel, conhecidos por sua volatilidade histórica reduzida.

Por que optar por Fundos de Papel neste momento?

Historicamente, Fundos imobiliários são sensíveis à taxa de juros, uma característica que ficou evidente nos últimos meses, principalmente nos Fundos de Tijolo, que apresentaram grande oscilação.

Diante disso, para maio, focamos numa abordagem mais cautelosa, optando por concentrar nossa carteira recomendada em Fundos de Papel.

Com a Selic em 10,50% a.a., vale a pena investir em FIIs? Em quais fundos alocar?

Acreditamos que sim! Mesmo com a mudança de postura no curto prazo pelo BC brasileiro em relação à manutenção do ciclo de afrouxamento monetário e incertezas macro, a tendência ainda é de queda nas taxas de juros.

Este contexto, por si só, favorece a alocação em Fundos Imobiliários, dada sua volatilidade histórica reduzida em momentos de incerteza.

Dentro da classe, os fundos que tendem a apresentar um melhor desempenho são justamente os Fundos de Papel.

Esse tipo de fundo se destaca pela sua diversificação, pois podem alocar em títulos indexados ao IPCA e ao CDI, com possibilidade de gerar bons rendimentos, valorização da cota, baixo risco e conferir estabilidade ao portfólio.

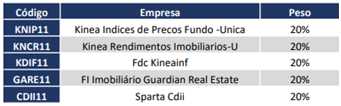

Na nossa carteira, selecionamos opções de fundos com baixa variação na cota, rendimentos mensais acima das projeções para a taxa Selic e boa diversificação, fatores que consideramos fundamentais para a estratégia. Entretanto, antes realizar qualquer investimento, lembre-se de verificar a adequação ao seu perfil de risco e objetivos.

Abaixo, nossa carteira recomendada para o mês de maio:

Quer investir em Fundos Imobiliários, mas ainda não é cliente Daycoval? Abra a sua conta agora mesmo e aproveite todas as vantagens de investir com segurança, praticidade e o apoio do nosso time de especialistas.

Conclusão

Investir em Fundos Imobiliários, especialmente os FIIs de Papel, pode ser uma excelente estratégia neste momento, dado o cenário econômico atual.

Em sua análise, Diogo da Silva ressalta a importância de considerar fatores macroeconômicos, como a taxa Selic e o desempenho do mercado externo, ao tomar decisões de investimento.

Com a recente redução da Selic para 10,50% ao ano e a tendência de continuidade no afrouxamento monetário, os FIIs de Papel se mostram particularmente atrativos devido à sua menor volatilidade e diversificação.

Portanto, se você está pensando em investir, este pode ser o momento ideal para considerar a inclusão de FIIs de Papel em seu portfólio. Bons investimentos!

A classificação do Produto e os principais Fatores de Risco e de liquidez de cada fundo de investimento estão disponíveis no site do Banco Daycoval através do link: https://daycoval.com.br/investimentos/fundos-investimento A metodologia de avaliação para elaborar o quadro de destaque se baseia em alguns critérios, sendo os principais os seguintes: fundos abertos para captação, rentabilidade em diversas janelas de observação, índice Sharpe, índice Sortino, índice Alpha e volatilidade dos últimos doze meses. Aviso Importante: a rentabilidade divulgada já é líquida das taxas de administração, de performance e dos outros custos pertinentes ao fundo, desde que respeite o prazo padrão de conversão de resgates. A rentabilidade divulgada não é líquida de impostos. O valor da cota, patrimônio e rentabilidade são divulgados diariamente em jornal de grande circulação. O investimento no fundo não é garantido pelo Fundo Garantidor de Crédito (FGC). Leia o formulário de informações complementares, a lâmina de informações essenciais, se houver, e o regulamento antes de investir. Os investimentos em fundos não são garantidos pelo administrador ou por qualquer mecanismo de seguro ou, ainda, pelo Fundo Garantidor de Crédito. A rentabilidade obtida no passado não representa garantia de resultados futuros. Para a avaliação de performance de fundos de investimento, é recomendável uma análise de, no mínimo, doze meses; é recomendada a leitura cuidadosa do prospecto e regulamento dos fundos de investimento pelo investidor ao aplicar seus recursos. Qualquer divulgação de informação sobre os resultados do fundo só pode ser feita, por qualquer meio, após um período de carência de 6 (seis) meses, a partir da data da primeira emissão de cotas. Os fundos de investimentos discutidos neste e-mail podem não ser adequados para todos os investidores. Investimentos nos mercados financeiros e de capitais estão sujeitos a riscos de perda superior ao valor total do capital investido. Este material não leva em consideração os objetivos de investimento, situação financeira ou necessidades específicas de qualquer investidor. Os investidores devem obter orientação financeira, com base em seu perfil de investidor, antes de tomar uma decisão de investimento. Aos investidores é recomendada a leitura cuidadosa de prospectos e regulamentos ao aplicar seus recursos. Para avaliação da performance de um fundo de investimento, é recomendável a análise de, no mínimo, 12 (doze) meses. Rentabilidade passada não representa garantia de rentabilidade futura. Este e-mail é destinado à circulação exclusiva para a rede de relacionamento do Banco Daycoval S/A. Fica proibida sua reprodução ou redistribuição para qualquer pessoa, no todo ou em parte, qualquer seja o propósito, sem o prévio consentimento expresso do Banco Daycoval S/A. Esta instituição é aderente ao código ANBIMA de Regulação e Melhores Práticas para atividade de Distribuição de Produtos de Investimento.