As altas taxas de juros colocaram a renda fixa em evidência nos últimos meses.

Segundo um estudo da B3 divulgado em junho de 2023, a modalidade atraiu 4 milhões de novos investidores em 12 meses, chegando a 15,3 milhões de pessoas.

Porém, apesar de o momento ser propício para capturar as oportunidades dessa classe de ativos, muitos investidores cometem erros na hora de escolher os seus investimentos.

Um equívoco bem comum é olhar só para a rentabilidade do papel e deixar de lado outros fatores importantes, como prazo e risco.

Neste artigo, você vai descobrir todos os cuidados que é necessário tomar para montar uma carteira de investimentos eficiente e segura.

A seguir, confira quais são os 7 piores erros cometidos por investidores da renda fixa e aprenda a fugir dessas armadilhas. Boa leitura!

Sumário

ToggleErros da Renda Fixa

1. Não se informar sobre investimentos

Investir vai muito além de aplicar o seu dinheiro em um título e esperar o retorno.

Se você deseja multiplicar os seus recursos por meio dos investimentos, ainda que restrito à renda fixa, será necessário conhecer as características das opções disponíveis no mercado para conseguir fazer uma boa escolha.

Por mais que você conte com o apoio de um assessor, para ter as rédeas dos seus investimentos em suas mãos, é necessário consumir conteúdos sobre o tema, como artigos, vídeos e até mesmo cursos que te darão uma boa noção de como funciona a renda fixa.

2. Não saber seu perfil de investidor

Achar que a renda fixa é segura e sair alocando o seu dinheiro em títulos dessa classe sem conhecer o seu perfil de investidor pode ser um grande erro.

Isso porque a renda fixa pode estar presente nas carteiras de todos os perfis, mas em proporções e escalas de risco diferentes.

Ao destinar os seus recursos para a renda fixa em uma proporção incompatível com o seu perfil, você pode estar tanto deixando de lucrar, como se expondo a um risco desnecessário.

3. Não se atentar ao indexador

Indexador é o indicador que determina a rentabilidade de um investimento em renda fixa, como IPCA, Selic ou CDI.

Existem títulos que são atrelados diretamente a esses indicadores, que são os papéis pós-fixados. Mas também existem papéis prefixados, que pagam uma taxa fixa, e títulos híbridos, que pagam IPCA + uma taxa fixa.

Muitos investidores cometem o erro de não prestar a devida atenção a esse fator crucial.

A escolha do indexador afeta diretamente a rentabilidade do seu investimento. E o pulo do gato é que cada um deles pode performar de uma determinada maneira mediante os diferentes cenários macroeconômicos.

Vamos ver um exemplo:

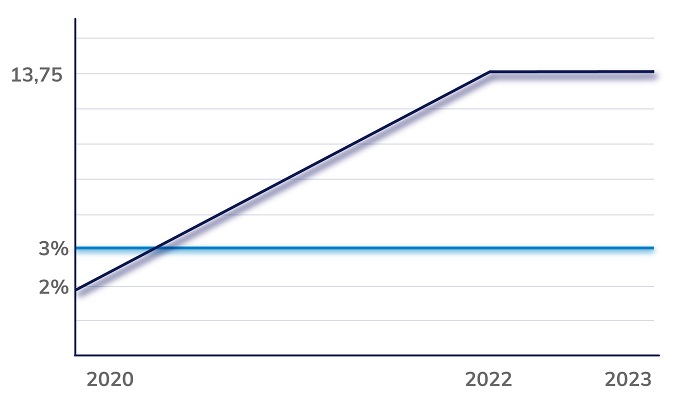

Em agosto de 2020, a Selic estava em 2% ao ano. Um investidor que aplicou todo o seu dinheiro em um CDB prefixado de 3% a.a. pode ter pensado que fez um bom negócio.

Entretanto, se o prazo desse investimento for de cinco anos, na verdade, ele não aproveitou a oportunidade de ter um retorno muito maior, já que entre 2022 e 2023 a Selic ficou estacionada em 13,75% e a sua carteira ficou presa nos 3%.

Caso ele tivesse optado por um CDB pós-fixado à época, o investimento teria acompanhado a evolução dos juros e ele teria lucrado muito mais.

Esse exemplo deixa muito clara a importância de analisar com cautela a escolha do indexador e do tipo de rentabilidade, sempre levando em consideração as projeções macroeconômicas.

Em um cenário de juros altos com perspectiva de queda, um título prefixado é vantajoso. Já com a Selic baixa com perspectiva de alta, a melhor escolha é um papel pós-fixado.

Já o IPCA+ é uma boa opção para quem busca proteção contra a inflação e a manutenção do poder de compra ao longo do tempo.

4. Não se atentar ao emissor

O emissor é a instituição responsável por emitir o título de renda fixa, e sua solidez financeira é um fator determinante para a segurança do investimento.

Não é raro que investidores não deem muita importância para fazer uma pesquisa sobre a solidez, a reputação e saúde financeira do emissor.

Responda com sinceridade: você emprestaria o seu dinheiro a um total desconhecido? Aposto que não.

Mas é exatamente isso que você faz ao investir em um título sem conhecer o emissor. E isso pode ser bem mais grave do que parece.

Antes de investir, sempre analise o balanço financeiro da instituição emissora, com atenção especial para a evolução e a qualidade da carteira de crédito, no caso dos bancos.

Outra forma mais simples de saber sobre a solidez de um emissor é conhecer a classificação de rating da empresa que é uma avaliação feita por agências de classificação de risco para medir a capacidade da empresa em honrar suas obrigações financeiras por meio de uma nota.

O objetivo principal é fornecer aos investidores uma indicação da probabilidade de inadimplência da empresa em suas dívidas.

Com esses dados, você consegue entender se a relação risco x retorno do papel é realmente vantajosa.

Um emissor arriscado precisa oferecer uma taxa superior a taxa ofertada pelo governo para poder compensar o risco.

Ao olhar apenas para a rentabilidade do papel e não se importar com a saúde do emissor, você pode estar se expondo a um risco desnecessário e pode se tornar vítima de um calote, o que nos leva ao nosso próximo erro.

5. Risco do FGC

A negligência com a pesquisa sobre o emissor geralmente é justificada pelo investidor com a desculpa de que o título tem garantia do Fundo Garantidor de Crédito (FGC).

De fato, pode ter. O FGC ressarce o prejuízo do investidor em caso de calote por parte do emissor em títulos como CDB, LCI e LCA, por exemplo.

Esse órgão garante até R$250 mil por CPF e por instituição financeira, não podendo ultrapassar R$1 milhão em 4 anos.

Porém, o que muita gente não sabe é que o FGC funciona como uma espécie de seguradora. Ele tem uma liquidez limitada para cobrir inadimplências.

No caso de uma crise financeira em que várias instituições financeiras venham a quebrar ao mesmo tempo, o FGC não teria caixa para ressarcir todo mundo e os investidores sairiam no prejuízo.

6. Não se atentar ao prazo

O prazo de vencimento do título é outro aspecto muitas vezes negligenciado pelos investidores.

Algumas pessoas cometem o erro de investir em títulos com prazos incompatíveis com seus objetivos financeiros.

Se você busca uma aplicação de curto prazo, como uma reserva de emergência, é melhor optar por títulos com liquidez diária.

Por outro lado, se o objetivo é uma aposentadoria tranquila daqui a alguns anos, títulos com prazos mais longos podem ser mais adequados.

Outro ponto é que deixar todo o seu patrimônio concentrado em títulos com prazo muito longo podem deixar a sua carteira travada e te impedir de aproveitar as oportunidades que surgem com as variações dos ciclos econômicos.

Em uma fase de expansão econômica, a Bolsa de Valores fica em alta e é um bom momento para lucrar com a renda variável.

Já quando chega uma fase de contração na economia, os juros sobem para controlar a inflação e as boas oportunidades, de maneira geral, migram para a renda fixa.

Quando os juros estão altos, mas as projeções sinalizam o início de um ciclo de quedas, é um ótimo momento para investir em papéis prefixados.

Viu com as oportunidades variam conforme o cenário?

Portanto, se você está com tudo ou grande parte do seu dinheiro preso em um título com prazo muito longo, você corre o risco perder boas chances de fazer o seu patrimônio crescer.

7. Não conferir se a taxa é justa

Como saber se a taxa que será paga por um determinado título é justa ou não?

Sem dúvida, essa é uma pergunta que passa pela cabeça da maioria dos investidores.

A resposta está sempre na relação risco x retorno do papel.

E para avaliar essa relação, você pode conferir a tabela das taxas referenciais para títulos prefixados no site da B3.

Para o IPCA+, as taxas dos títulos públicos, que são usadas como referência, estão disponíveis no site da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima).

Essas taxas indicam os juros que serão pagos com o menor risco possível, ou seja, com os títulos do governo.

Sendo assim, para investir em um título com mais risco, a taxa também deve ser consideravelmente maior.

Mas lembre-se que taxas muito acima da média podem indicar um risco muito elevado, e é essencial equilibrar a busca por rentabilidade com a preservação do seu patrimônio.

Conclusão

Investir em renda fixa pode ser uma estratégia valiosa para alcançar seus objetivos financeiros, mas evitar certos erros é fundamental para garantir resultados positivos.

Certifique-se de escolher um indexador adequado, pesquisar e confiar em emissores sólidos, entender os limites do FGC, considerar o prazo do investimento e avaliar se a taxa oferecida é justa.

Nunca se esqueça que a educação financeira é sua maior aliada, e estar atento aos detalhes é essencial para tomar decisões informadas.

Ao evitar os erros mencionados, você estará no caminho certo para construir um portfólio de renda fixa sólido e seguro.

Agora, é só abrir a sua conta no Daycoval Investe e pôr em prática tudo que você aprendeu! Abra sua conta e invista agora!

Conheça nosso canal no Youtube: